今回はオーソドックスな税金、譲渡税についてお伝えします。

「まぁ、俺は土地持ってないから関係ないや!」って思うかもしれませんが、

親からの相続や自宅の売却など、もしかしたら、将来的に関わる事もあるかもしれません。

そして、土地を売却した際は多額の税金が掛かります。

それを納税しないと脱税になります。

延滞税や脱税の重課税が課せられたら、その金額の計り知れません。

土地建物を売却しても、その全てが手元に残る訳ではないので、税金も含めここで勉強しておきましょう。

相続税、譲渡税、消費税など税金は納めるものです。

しかし、売買では特に控除が受けられる事もあります。

知らずに、確定申告をすれば、余分に税金が取られても税務署は何も言ってきません。

納める税金が少ないと修正してくださいと言いますが、多い場合よっぽど言ってきません。

自分のお金は自分で守る、もしくは、プロに任せる必要があります。

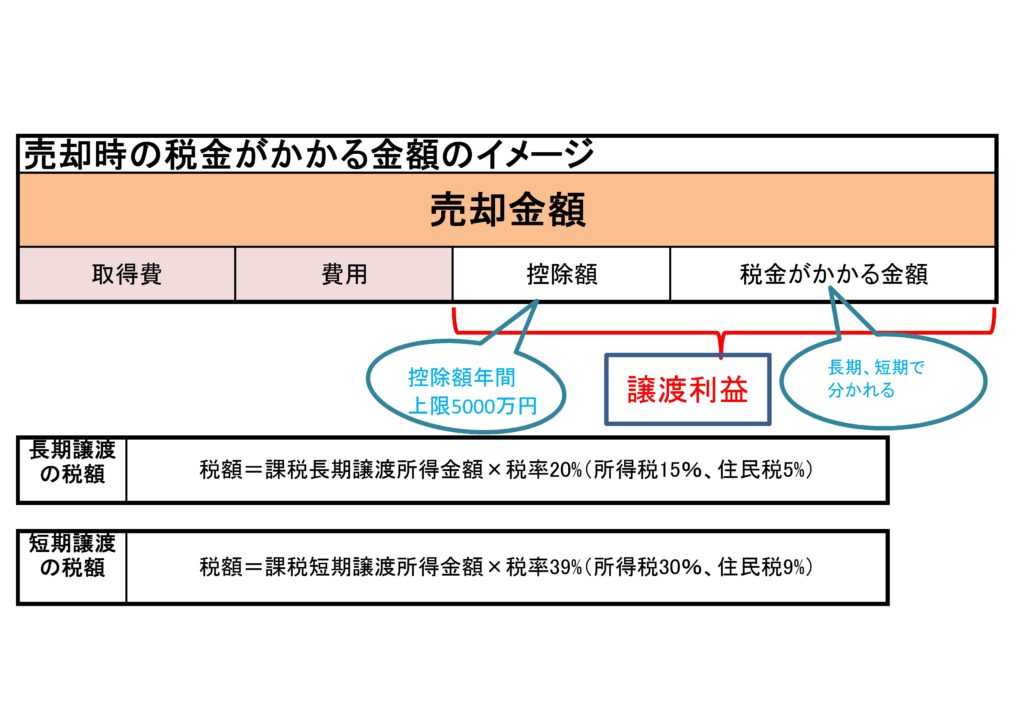

土地売買のお金と税金の流れ

まずは全体のイメージです

ここでイメージを作って、下の説明を読んでみましょう。

売却時の譲渡所得の計算方法

単純な計算問題ですが、代々引き継いでいる土地を売却することになりました。

色々な不動産会社に仲介を依頼して、その内の一社が5,000万円で買う人を見つけてきたので、そこに売却を頼む事にしました。

ざっくりと、何も条件を付けずに、売却した場合の手元に残る金額ですが、

売買代金−仲介手数料(売買代金3%+6万円×消費税)−取得費(売買代金5%)−税金(20.315%)=手残り。

5,000万円―171.6万円−250万円−約930万円=約3,648万円

5000万円で売っても、税金とか仲介手数料とか(本当はもっとたくさん実費がかかります)税金を引いたら、

約3,600万円しか残らないのです!!1,400万円がどっかにいってしまいます。

税金なんて930万円も納税しないといけないんですよ!!

※細かな計算になるので、約にしているのはご了承下さい。

では、詳しい内容は以下に記載して行きます。

課税方法・所有期間・税率など

不動産を売却したことによって生じた所得を譲渡所得といいます。

譲渡所得に対しては、他の所得と分離して所得税と住民税が課税されます。

これを分離課税と言います。

株なども同じく分離課税です。

普段納めている税金と別枠で計算を行い、最終的な税金の金額を足して納税をします。

なお、譲渡所得がマイナスの場合には課税されることはありません。

(売却をしたのに、売却に関して支払った金額が多すぎて、貯金から支払った場合や、購入した時よりも損をする場合です。)

譲渡所得の計算方法

譲渡所得 = 譲渡収入金額※1−(取得費※2 + 譲渡費用※3)

※1土地・建物の譲渡代金、固定資産税・都市計画税の精算金(買主から売買代金とは別に貰う金銭です)など

※2取得費 次の1、2の内大きい金額の方を採用できます

1.実額法:売却した土地や建物など購入に要した費用です。

購入代金のほか、購入時に要した仲介手数料や登録免許税などの税金、登記費用、土地建物の購入資金の借入の利子のうち、その土地建物を実際に使用開始する日までの期間に対応する部分の利子、取得後に支出した改良費、設備費などが含まれます。

購入の際に経費に算入しているものは含めることは出来ません。

なお、建物の取得費は、所有期間中の減価償却費相当額を差し引いて計算します。

(減価償却費相当額とは、資産価値が利用や時間の経過に伴って減少することに応じて、一定の方法によって減価償却分を算出するものです。)

2.概算法:譲渡収入金額×5%

(大昔に購入していた場合はだいだいこの計算の方が高くなります、昔だと何千円とか、何万円で土地を買っている場合もあります)

※3譲渡費用 売るために直接かかった費用をいいます

(仲介手数料、確定測量、登録免許税など。上記1の実額法と重複しては受けれません。)

不動産売却には控除もある

課税譲渡所得 = 譲渡所得 −(特別控除※4)

※4:居住用の3,000万円特別控除の特例など別枠での控除が受けられる可能性があります。

下記リンクでそれぞれの控除を詳しく解説しています。

控除の例

控除は様々なものがあります。

個別の内容になるので、どれに該当するかは、プロに相談するのが間違いがありません。

公共事業などのために土地建物を売却した場合 :5,000万円

自己居住用財産を売却した場合 :3,000万円

特定土地区画整理事業などのために土地を売却した場合 :2,000万円

特定住宅造成事業などのために土地を売却した場合 :1,500万円

農地保有の合理化などのために土地を売却した場合 :800万円

それぞれの特別控除額は、上記に示した額にかかわらず、特例の対象となる譲渡益の額が上限となります。

また、特別控除額の合計額は、年間5,000万円が限度となり、5,000万円に達するまでの特別控除の順番は、上記の順で進めることとなっています。

譲渡税の税額を計算

税額 = 課税譲渡所得 × 税率(所得税・住民税)

譲渡益に対する税率は他の所得と分離して、分離課税の税率となり、不動産の用途や所有期間により税率が違います。所有期間を大きく2種類に分けると長期譲渡所得と短期譲渡所得になります。

土地建物の譲渡所得は、長期譲渡所得と短期譲渡所得で、税額もそれぞれに分けて計算されます。

長期譲渡所得:譲渡した年の1月1日現在で所有期間が5年を超えるもの。

短期譲渡所得:譲渡した年の1月1日現在で所有期間が5年以下のもの。

なお、相続や贈与によって取得したものは、原則として、被相続人や贈与者が取得した日から所有期間を計算します。

土地建物にかかわる譲渡所得に損失が生じた場合は、その損失額を、土地建物の譲渡にかかわる長期譲渡所得、あるいは短期譲渡所得の額から控除することはできますが、土地建物以外の譲渡所得や、その他の所得の額から控除することはできません。

損失額を控除してマイナスとなってしまった場合、原則として、その損失の額は生じなかったものとみなされます。

(ただし、長期譲渡所得にかかわる特例というのもあります。)

- 長期譲渡所得の税額の計算

税額=課税長期譲渡所得金額×税率20.315%(所得税15.315% 住民税 5%)

- 短期譲渡所得の税額の計算

税額=課税短期譲渡所得金額×税率39.63%(所得税30.63% 住民税 9%)

※2013年から2037年までの税額については、算出された所得税を課税標準として復興特別所得税2.1%分が加算されます。上記は加算された税額を含みます。

長期譲渡税と短期譲渡税 まとめ

土地建物の売却金額はかなり大きな金額です。

売却益に対して20%や40%の税金が掛けられています。

そのまま課税されていては、困る人も出てきます。

その救済として控除があります。

特にマイホームの売却の控除はよく理解しておいて下さい。

他の費用については下記リンクで詳しく解説しております。

コメント