相続税の納税者は全体の8%といわれております。

これは100人の方が亡くなった場合、納税額は問わずに8人の相続人の方に納税義務が生じたということになります。

相続税対策をする中で「生前贈与」はよく耳にする方法です。

もちろん、亡くなる前に財産を渡すことで、相続財産を少なくすることができます。

しかし、相続時に財産を減らせますが、代わりに贈与税が課税されてしまいます。

実際には、どちらが節税できるのでしょうか。

今回は、生前贈与の6個のメリット、デメリットについてお伝えします。

生前贈与とは

生前贈与とは、生きている間に他の人へ財産を無償で渡すことをいいます。

一般的な贈与の事を指します。

相続税の節税対策を目的として行われることが多いです。

生前贈与をすると相続税の課税対象となる財産を少なくできますが、贈与した際には贈与税を納税する必要があります。

生前贈与をおこなう際は、事前に相続税と贈与税を互いに試算し、どのような対策をすれば税金が安くなるのかを検討するのがいいでしょう。

また、生前贈与をした人を贈与者、贈与を受け取った人を受贈者といいます。

1 生前贈与の受け取り方 暦年課税

暦年課税とは受贈者(贈与を貰う人)が1年間(1月1日~12月31日まで)で贈与された財産についての合計が110万円を超えた場合に、110万円を超えた部分に関して贈与税の課税対象になります。

受贈者が相続時精算課税制度の申請をしない場合は、暦年課税での贈与をしたものとみなされます。

2 生前贈与の受け取り方 相続時精算課税制度

相続時精算課税制度は60歳以上の親や祖父母の直系尊属から、20歳以上の子供や孫の直系卑属に対して贈与する場合に使える制度です。

相続時精算課税を使った場合は、贈与額が2,500万円を超えるまで贈与税が非課税になります。

しかし、相続発生時に相続時精算課税制度を使って受け取った金額に対しては、相続税として課税されることになります。

相続時清算課税制度は下記の記事で詳しくお伝えしております。

生前贈与で相続税の節税対策をするメリット

生前贈与で相続税対策をする際に2つのメリットがあります。

1 生前贈与のメリット 相続財産を減らすことができる

暦年課税で生前贈与をおこなう場合、受贈者の年間総額が110万円以下の場合には、贈与税が非課税になります。

そのため、110万円以下に分けて贈与をおこなうことで、贈与税も非課税になり相続の対象となる財産も少なくする事ができます。

仮に現金でお1,000万円持っている場合、その現金を預貯金などにしている場合は1,000万円がそのまま相続税の対象になります。

贈与であれば、生存中に110万円ずつを子供や孫たちに贈与していけば、贈与税が課税されずに現金を1,000万円から890万円、780万円と順当に減らすことで、減った金額での相続税の計算になります。

2 生前贈与のメリット 財産を自由に分配し贈与

民法では被相続人(亡くなった方)の遺産は法定相続に基本的には相続する事が決められていますが、生前贈与の場合は、第三者にも贈与する事が自由に決められます。

また遺言でも第三者に贈与する遺贈ができますが、生前贈与の方が相続発生後に相続人同士のトラブルも少ないです。

生前贈与で相続税対策をするデメリット

生前贈与で相続税対策をする場合、4つのデメリットがあります。

1 生前贈与のデメリット 税務署が認めない場合がある

生前贈与を成立させるためには贈与者と受贈者の双方の意思表示が必要になります。

受贈者が生前贈与について知らない、または、合意していない場合には、生前贈与はできません。

しかし、贈与契約書などで贈与をすれば揉め事も少ないですが、贈与契約書などと言われても、仰々しいので、例えばメモ書きに贈与する物品と日付、お互いの名前、印鑑があれば大丈夫です。両者が理解しているとわかる内容が大切です。

また、現金手渡し、名義預金などは税務署が認めないケースが多いです。

現金手渡しはバレないと思っていても、大金が動いた場合、その時の相続人の口座や高額な物を購入した経緯なども税務署は調べます。

名義預金は、受贈者が通帳や印鑑を持っていない場合はほぼアウトです。

事前に、通帳、印鑑の場所は把握していてください。

そうしなければ、贈与が成立していないとみなされます。

2 生前贈与のデメリット 定期贈与とみなされるリスク

年間の受贈された金額が110万円以下であれば贈与税が非課税ですが、毎年、同じ金額を贈与し続けた場合には定期贈与とみなされる可能性があります。

年間の贈与額が110万円以下でも、継続した贈与は贈与税がかかる可能性が高いです。

定期贈与とは毎年一定の金額を贈与することが決まっている贈与のことです。

定期贈与の場合、定期贈与を始めた年に定期金に関する権利の贈与をされたとして、今までの合計金額に対して贈与税がかかってきます。

例えば、毎年100万円を10年贈与していた場合に、定期贈与とみなされた場合に、1,000万円に対しての贈与税を納税しなければいけません。

3 生前贈与のデメリット 生活を圧迫するリスク

贈与者の財産の多くを生前贈与してしまった場合には、贈与者の生活を圧迫してしまうリスクがあります。

日々の生活費も計算して贈与する必要があります。

節税だけ考えるのではなく、他の面にも目を向ける必要があります。

4 生前贈与のデメリット 死亡前3年以内の贈与は相続税の対象に

被相続人の死亡前3年以内に、相続人に対して行われた贈与については、相続発生時に相続財産に加算され、相続税が課税されてしまいます。

亡くなる前の3年以内での贈与は相続税に加算されるのを生前贈与加算と言います。

贈与税の計算方法

贈与税の基礎控除額は年間110万円です。

贈与税の課税対象となる金額

1年間の贈与額-110万円=贈与税の課税対象となる金額

贈与税額の計算

贈与税の課税対象となる金額×税率-控除額=贈与税額

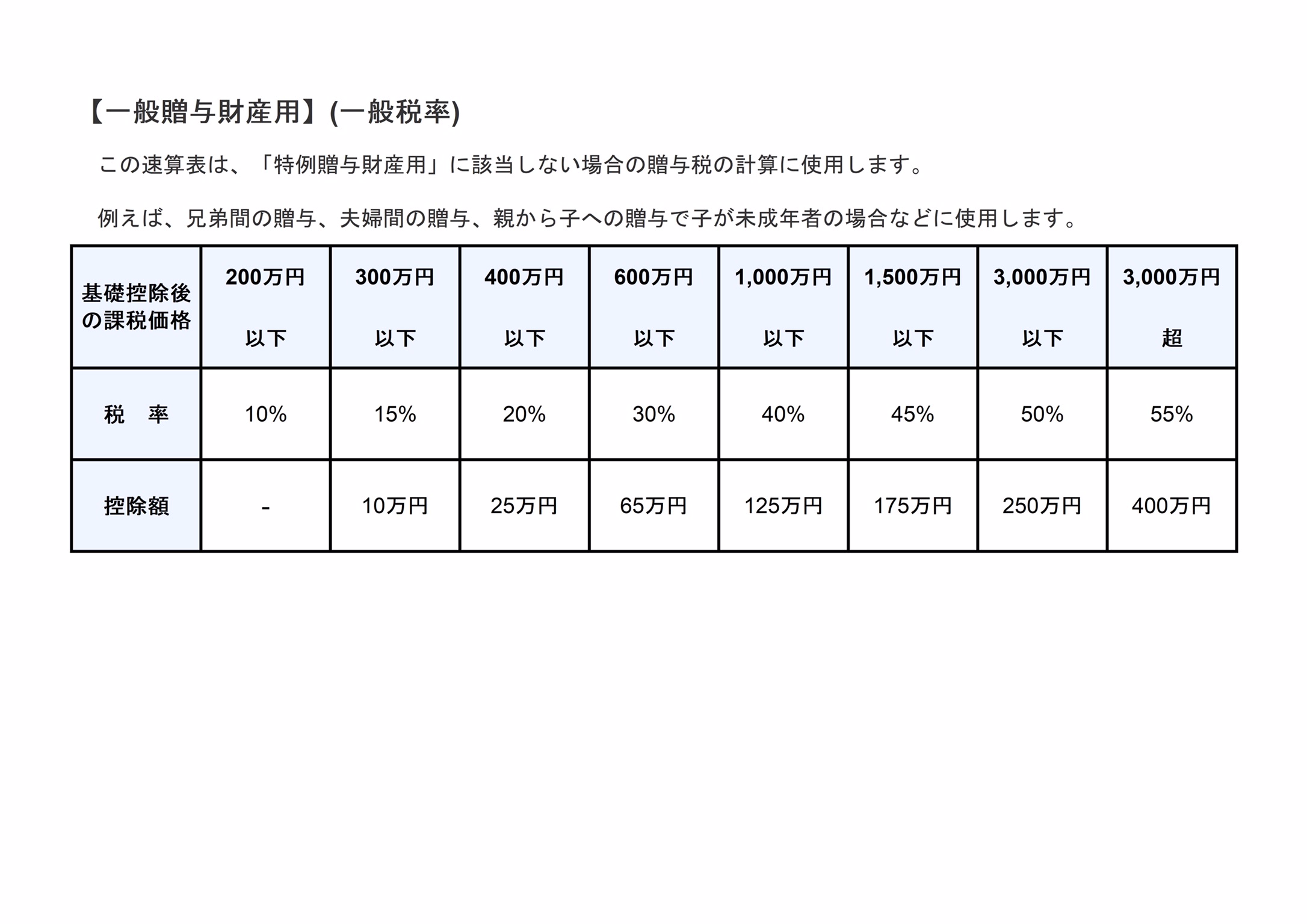

税率と控除額は課税対象となる金額に応じて変わります。

具体的な数字については下記の2つの表をご参照ください。

一般的な贈与の表と、直系尊属から受けた贈与の表になります。

贈与税は贈与を受けた側が支払うものになります。

20歳以上の人が親や祖父母から贈与を受けた場合の贈与税率と控除額早見表(平成27年以降)

上記以外の場合の贈与税の税率と控除額(一般贈与の早見表)

贈与税と相続税の比較

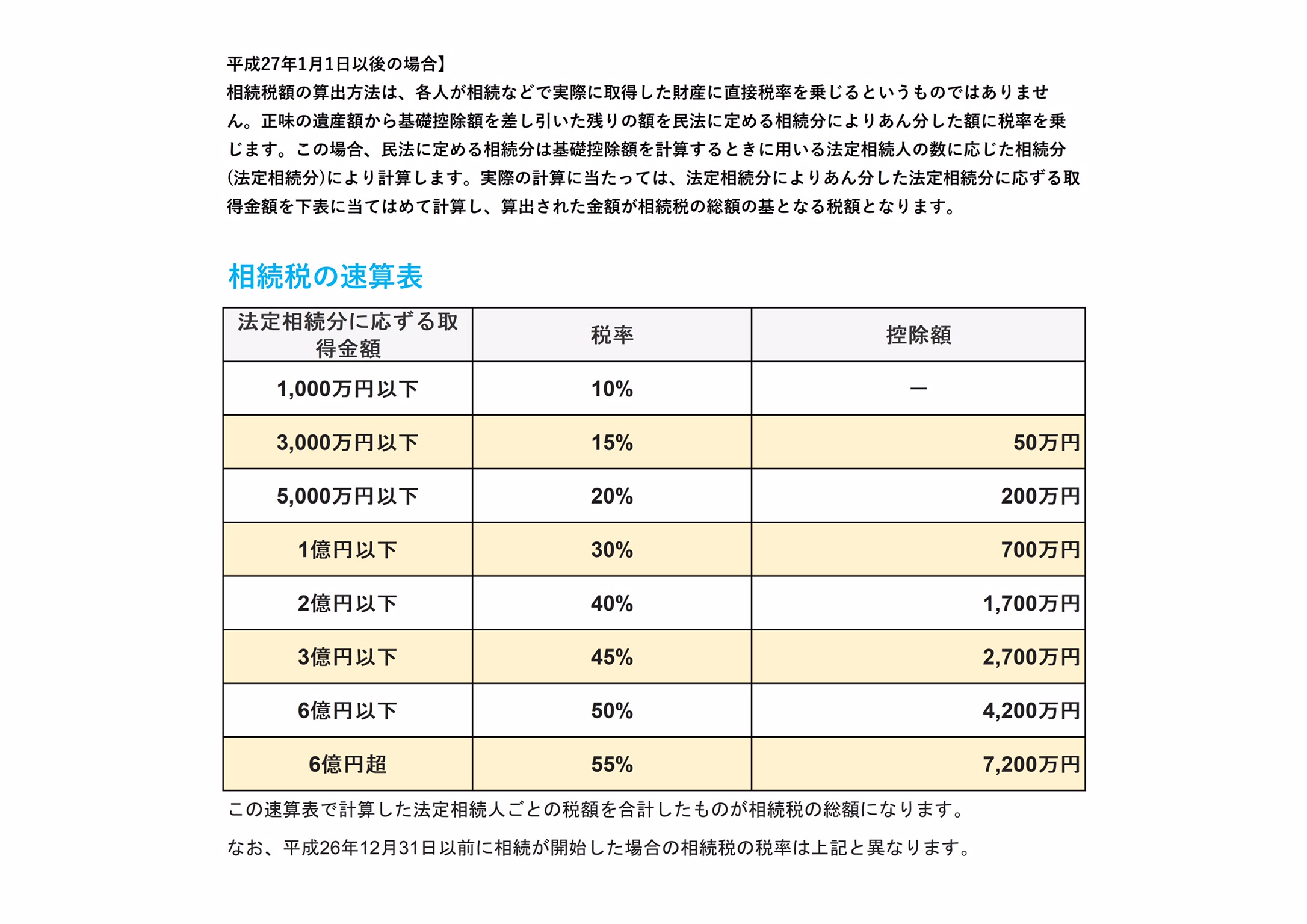

相続税の税率と控除額については以下の速算表のとおりです。

相続税の税率と控除額(早見表)

贈与税と相続税では贈与税の方が、税率は高いです。

相続税を減らすためにおこなって、結果、余計に税金を支払うケースもありますので、専門家に相談をすることが大切です。

生前贈与以外の相続税の節税対策の手法

生前贈与の他にも、相続の節税対策は複数あります。

生命保険の非課税枠ですが、「500万円×法定相続人の数」が財産から控除できます。

法定相続人が3人の場合は500万円×3人で1,500万円が非課税です。

生命保険の節税は下記の別記事で詳しく解説しております。

また、養子縁組をおこなうと相続税を節税できます。

養子縁組とは、第三者、もしくは、孫などと戸籍上の親子関係を作る事ができます。

養子縁組をすれば法定相続人が増えて、相続税の600万円の基礎控除額や500万円の生命保険金等の控除枠が増えます。

養子縁組は何人でもできますが、実子がいる場合は1人のみが法定相続人の控除として認められます。

実子がいない場合には、2人までになります。

相続の基礎控除と養子縁組については下記の記事で詳しく解説をしております。

まとめ

生前贈与は相続税対策で最もポピュラーな対策となりますが、それだけでは足りない家庭や、使い方を間違えてより多くの税金を支払うケースもあります。

専門家にしっかりと相続シミュレーションを依頼して、時間をかけて対策をしていくことが重要になります。

素人の知識で、税金の対策を行っていくと大火傷の可能性があります。

事前準備に時間をかけて、節税対策は行っていきましょう。

コメント