ふるさと納税は多くの人が利用している節税対策になります。

この制度は実は、給与所得以外にも、不動産の売却によって支払う譲渡税にも利用することができます。

しかし、譲渡税に対すると言われても

「どのくらいふるさと納税できるの?」というのが一番の疑問だと思います。

そこで、著者が様々な関係省庁に問い合わせをして限度額を調べ、計算方法を聞き出しましたので、お伝えいたします。

不動産を売却してふるさと納税とは

不動産の売却では、基本的には契約をした年ではなく、物件を引き渡して残金が入金された年に譲渡税が課税されるので、ふるさと納税も同じ年に行います。

詳しい金額はシミュレーションサイトの説明と一緒に行いますが、おおよその金額は、5年を超える所有をした長期譲渡税が課税される場合で、

他の所得は計算せずに不動産の売却利益しか課税されない計算では、

売却利益の1.3%前後がふるさと納税の金額になります。

なぜこの数字を出したかは順を追ってご説明します。

ふるさと納税はどんなカラクリ?

ふるさと納税は、各自治体に寄付を行います。

多くの場合、返礼品を貰い、寄付した金額の2,000円を除した金額が

税金の還付を受け取れる制度になります。

つまり、税金を先に納付して、代わりに返礼品を貰う制度になります。

節税というよりかは、税金で商品を購入すると言う方が正しいかもしれません。

税金の還付は所得税の課税された金額までの還付と住民税の減額で還ってきます。

ふるさと納税の還付申請は国税庁の管轄ですが、上限金額や内容の管轄をしているのは、総務省になります。

ふるさと納税の金額はどうやって決めるのか?

ふるさと納税は、その世帯の収入、世帯人数、控除金額などの条件で計算されます。

上記の図の様に、納税額は2,000円の自己負担金額以外に3つの要素で決まります。

下記は計算方法ですが、難しいので、次の章まで飛ばしても問題ありません。

総務省HP抜粋 ふるさと納税の仕組み

①所得税からの控除 = (ふるさと納税額-2,000円)×「所得税の税率」所得税からの控除額は、上記①の計算式で決まります。ふるさと納税額は、総所得金額等の40%が上限。住民税からの控除には「基本分」と「特例分」があり、それぞれ以下のように決まります。

https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/furusato/mechanism/deduction.html

②住民税からの控除(基本分) = (ふるさと納税額-2,000円)×10%

住民税からの控除の基本分は、上記②の計算式で決まります。

ふるさと納税額は、総所得金額等の30%が上限。

③住民税からの控除(特例分) = (ふるさと納税額 – 2,000円)×(100% – 10%(基本分) – 所得税の税率)

住民税所得割額の2割を超えない場合は、上記③の計算式で決まります。

上記③における所得税の税率は、個人住民税の課税所得金額から人的控除差調整額を差し引いた金額により求めた所得税の税率であり、上記①の所得税の税率と異なる場合があります。

④住民税からの控除(特例分) = (住民税所得割額)×20%特例分(③で計算した場合の特例分)が住民税所得割額の2割を超える場合は、上記④の計算式となります。

この場合、①、②及び④の3つの控除を合計しても(ふるさと納税額-2,000円)の全額が控除されず、実質負担額は2,000円を超えます。

ふるさと納税の寄付金額の具体例

上記の金額を実際に計算して、納税して下さいと言われてもほとんどの方が

「えっ?無理だよ!」となるのは当たり前です。

総務省や税務署、市役所の税務課の人に聞いても知っている人はほぼいないです。

「なんでこんな複雑な計算にしたんだ!」という思いはありますが、多くの職員は計算ツールを使って計算しています。

計算ツールは後述させていただきます。

年収600万円のふるさと納税金額 目安

総務省の計算方法では、

独身・共働きの場合は77,000円

夫婦の場合は69,000円

夫婦で子供1人の場合は60,000円

夫婦共働きで子供1人の場合は69,000円

がおおよその寄付金額になります。

この計算はおおよその社会保険料合計金額で、その他控除金額は加味していませんので、正確ではありません。

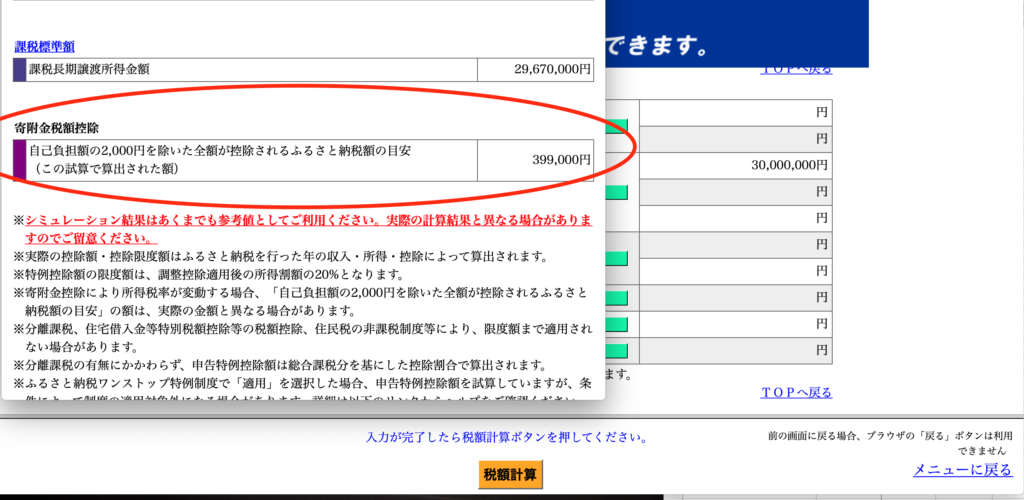

無職で不動産譲渡所得が3,000万円ある場合 目安

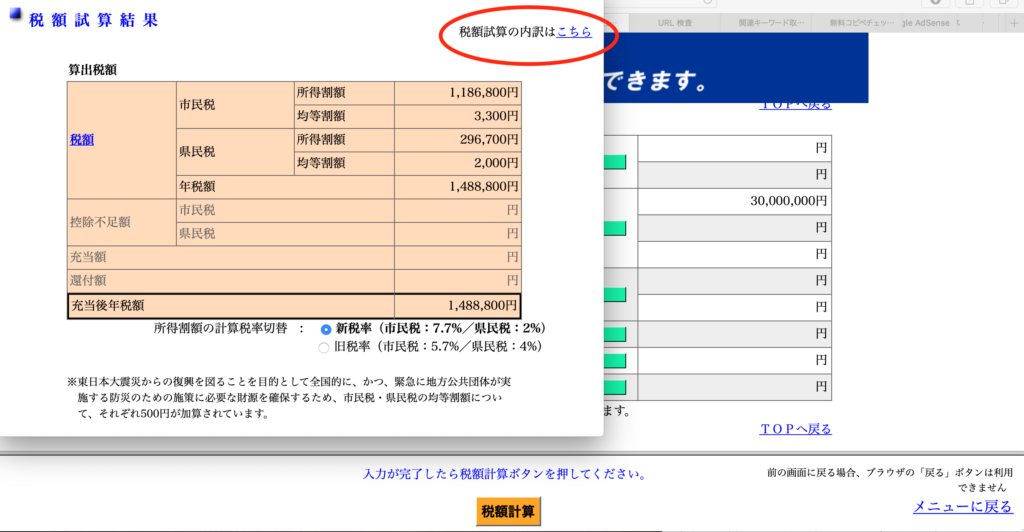

ふるさと納税の上限金額は399,000円になります。

年収600万円独身で不動産譲渡所得が3,000万円ある場合 目安

ふるさと納税の上限金額は450,000円になります。

上記の通りに収入、世帯人数、控除の内容でまったくふるさと納税の金額が変わってきます。

ふるさと納税 計算ツールの紹介

この計算ツールは名古屋市の職員が、

実際にふるさと納税の相談を受けた際に使っている計算ツールになります。

なので、市役所に相談に行っても、自身で計算してもほとんど誤差はないです。

各市区町村によって多少の誤差はありますが、どこの市区町村の方でも対応可能です。

そのサイトはこちらになります。

この計算ツールの使用方法は確定申告の電子作成と同じ形式で難しいので、説明分をつけてお伝えします。

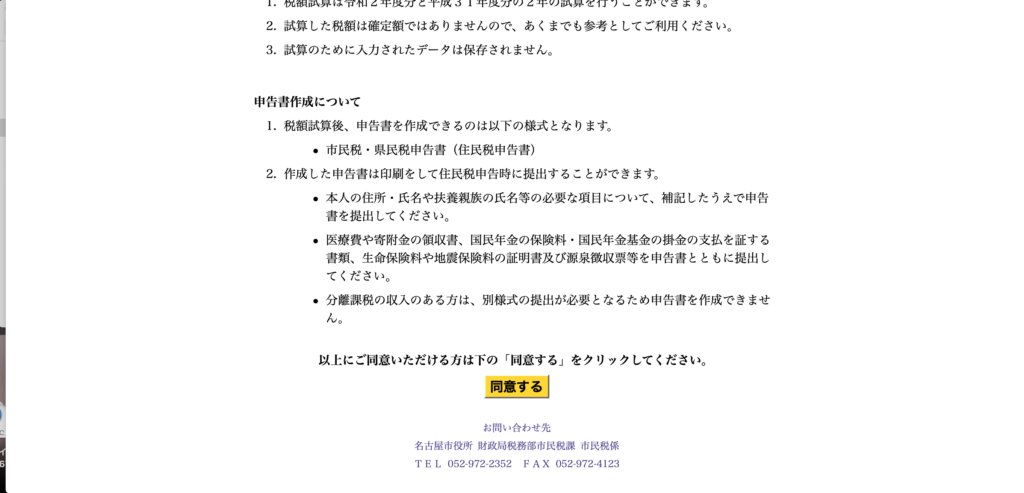

上記のURLをクリックすると下記の写真のページに飛びます。

名古屋市の市県民税の計算サイトです。

10個のステップで説明します。

①同意をクリックしていただくと下記写真のに変わります。

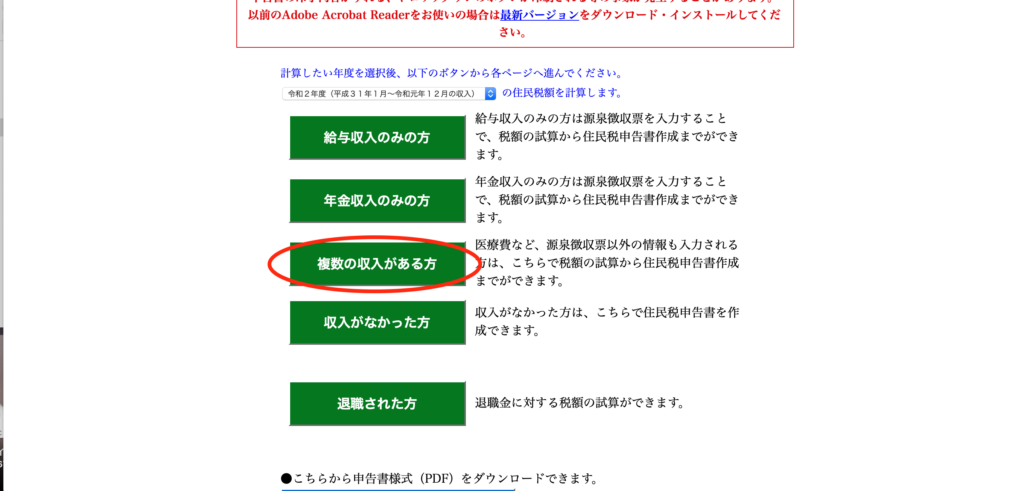

②給与所得の方は、給与収入のみ、年金は年金収入のみですが、今回は、土地売買のふるさと納税の計算になるため複数収入がある方をクリックします。

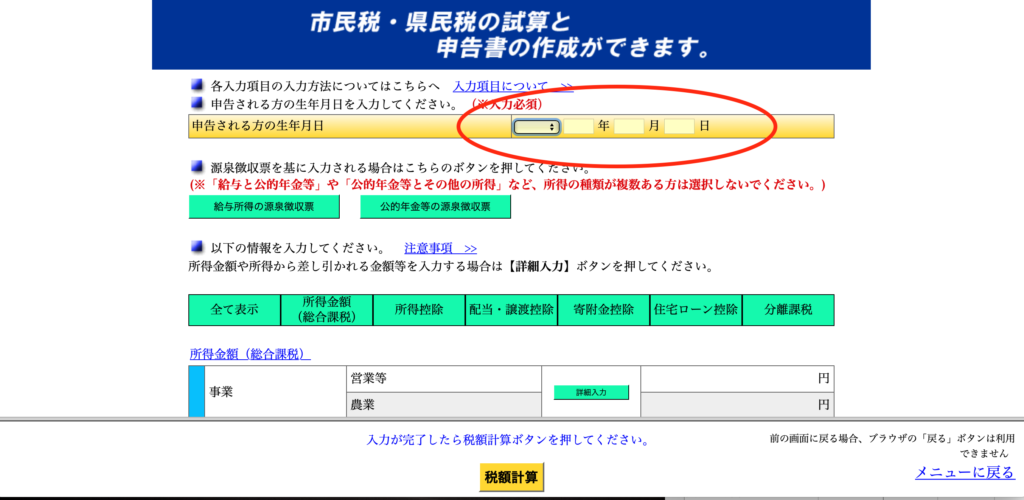

③生年月日を記入していただきます。

他の記入欄は、源泉徴収票または、昨年の確定申告を参考に入力して下さい。

配偶者、子供の有無なども正確に記入して下さい。

給与所得がある人は、給与金額を、その他の収入がある人はそれ以外も入力して下さい。

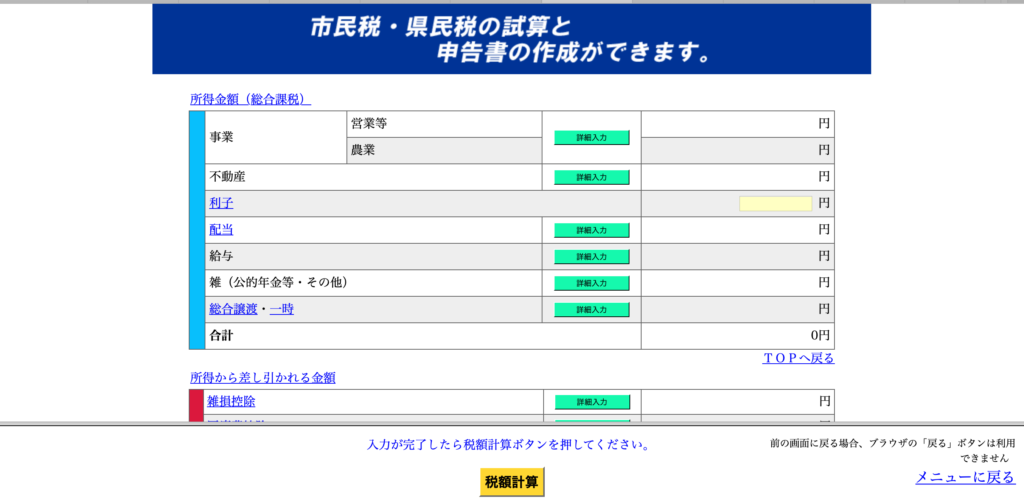

④事業所得や給与の打ち込みをしてください。

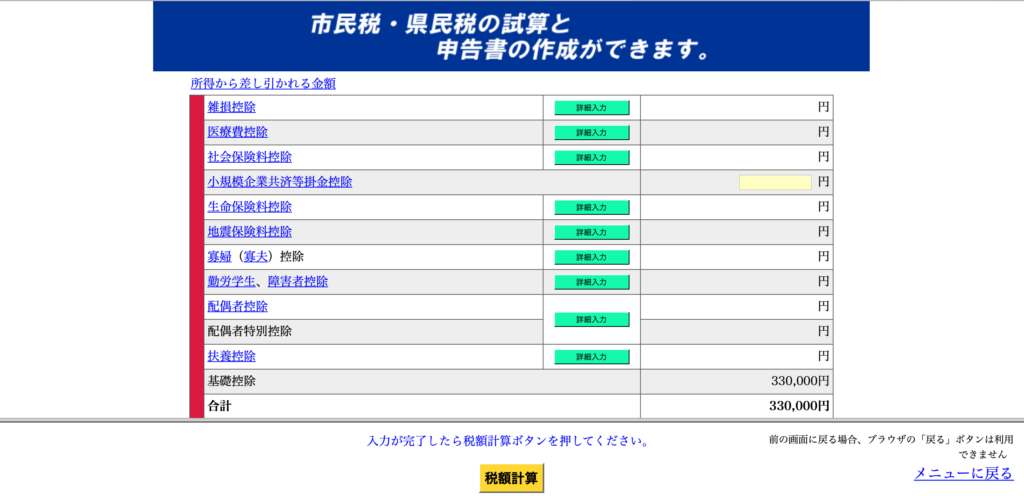

⑤住宅ローン控除や医療費控除もある場合は記入して下さい。

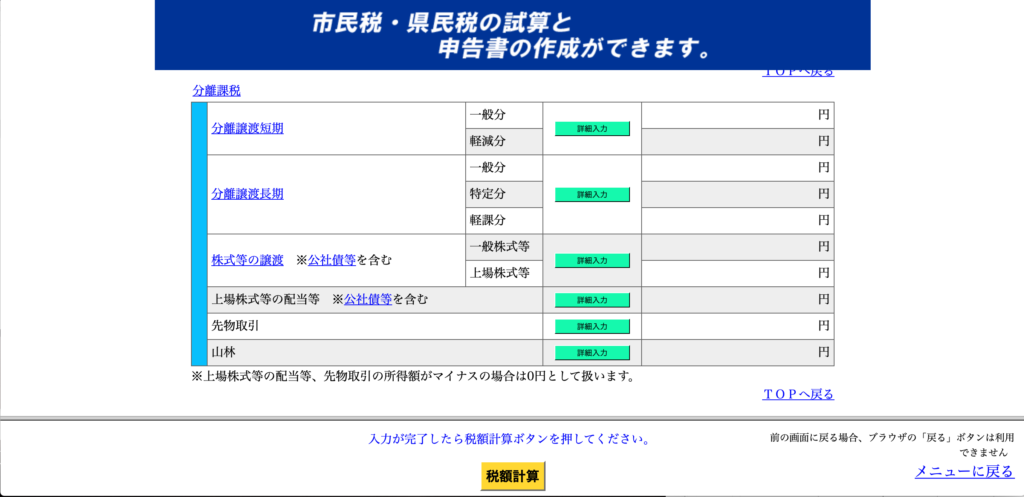

⑥上記の写真の分離譲渡税のうち、売買での所有で5年以内なら短期譲渡、5年以上なら長期譲渡の詳細入力をクリックしてください。

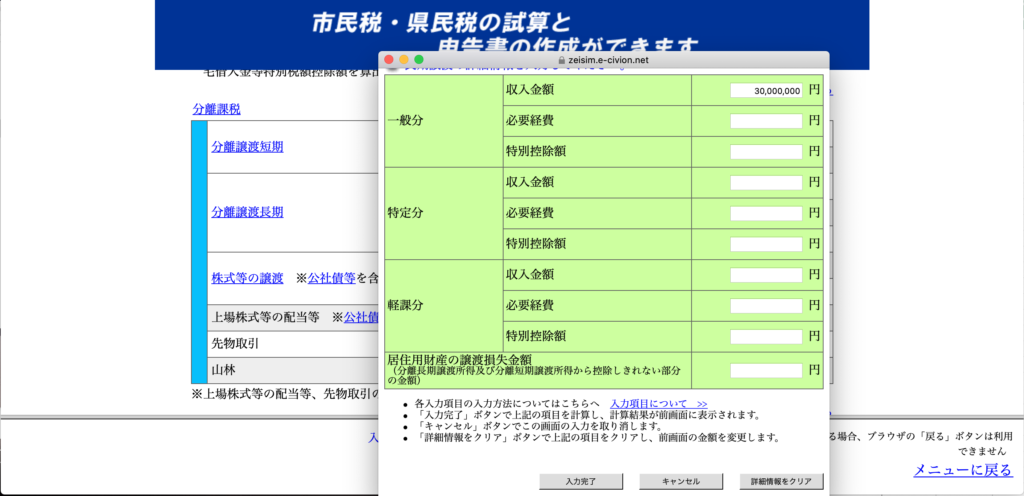

⑦上記の画面になりますので、必要経費、特別控除などがある場合は入力してもいいですが、最初から計算して差し引きした金額を収入金額に入力しても大丈夫です。

入力完了をクリックして頂き、一番したの計算をクリックして頂くと下記の写真のページに移動します。

⑧市県民税の税額計算ですが、税額試算の内訳をクリックして頂ければ、ふるさと納税の金額詳細に移動します。

⑨クリック後は内訳から始まりますが、下にスクロールして頂くと、

⑩ふるさと納税の金額が表示されます。

これで完了です。

以上の様に、入力作業は多いですが、名古屋市が使っている計算式なので大幅なズレはないかと思います。

どうしてもご不安な方は、自身の市区町村にお問い合わせください。

ふるさと納税の上限寄付金額の問い合わせ

上記の計算ツールの方法が、

どうしてもわからない場合の問い合わせ方法をお伝えします。

不動産を売却して収入から経費の金額を差し引いた所得の金額がわからない場合は、仲介を依頼した不動産会社に問い合わせ下さい。

不動産会社と関わりがない場合は、不動産売却に使った書類一式を持って、所轄の税務署に窓口相談の予約をして個別相談をするのがいいでしょう。

税理士に依頼するのもいいですが、お金が取られますので付き合いのある税理士がいればオススメですが、初めましての税理士は避けた方がいいかもしれません。

また、ふるさと納税の上限寄付金額の相談先は、

市役所の住民税を管轄する部署に問い合わせをして下さい。

多くの場合は、税務課が管轄になります。

不動産の経費の計算の仕方は知っている職員が多いと思いますが、対応しているかは事前に確認して下さい。

不動産売却でふるさと納税活用して節税 まとめ

不動産を売却した時に、大きく利益が出て譲渡税を支払う場合にはふるさと納税を行う事で、納税の先払いし返礼品を貰うことで、返礼品分が得をします。

不動産売却は大きな金額なので、貰える返礼品の数もかなり多くなります。

また、株式の譲渡益に関しても同じく、ふるさと納税が使えます。

コメント