老後に対する資金に対する不安を多くの人が持っている悩みです。

貰える年金の額が少なく、さらに貰える年齢も上がっているのはよく聞きますが、年金を貰って更に税金も取られることは知っていましたか?

年金額が少なく、いつまで働けばいいのか不安になり、さらに税金まで搾り取られる。

そんな絶望しかない現実ですが、実際のところどうなのでしょうか。

答えは、年金だけであれば所得税はほとんど取られません。

年金には、現役世代の頃より控除額が多いため、所得税が発生する収入の金額が上がっています。

では、実際にどのぐらいの年金収入で税金が課税されるのでしょうか。

わかりやすく説明していきます。

年金に所得税が課税されるケースは?

年金とその他の収入が一定額以上になった場合に、所得税は課税されます。

所得税は、1年間の総収入から経費や控除を差し引いた課税所得に対して累進課税をかけて納税金額が決まります。

ただし、働いている人と同様に老後の年金にも課税をしては、老後生活が成り立たなくなる可能性もあるので控除額が割増で採用されています。

所得税といっても、様々な項目があります。

サラリーマンであれば給与所得になり、自営業であれば事業所得税、不動産売買は譲渡所得税です。

年金は所得税の中の雑所得という取り扱いです。

また、年金の種類も厚生年金や国民年金以外にもあります。

この2つは公的年金などと一緒の取り扱いに税制上はなっています。

年金以外の収入は何があるの?

年金の種類は公的年金などのほかにもあります。

まずは、下記に該当するものが公的年金になっています。

① 国民年金、厚生年金保険、公務員等の共済組合の年金

② 企業からの年金

③ 外国の保険、共済に関する制度で法律で定められた社会保険、共済制度

①.国民年金、厚生年金保険、公務員等の共済組合などの年金

①は、わかりやすく公的年金で、基本的には65歳から給付される老齢基礎年金、老齢厚生年金です。

また、iDeCo(イデコ)、小規模企業共済の分割受給もこれに該当します。

②.企業などからの年金

②は、退職金を年金式で受け取る場合に該当します。

他にも、企業年金と呼ばれるものもあります。

③.外国の保険、共済に関する制度で1の法律による社会保険、共済制度に類するもの

③は、外国に住んでいて外国の給付される年金です。

①〜③をまとめて、公的年金と言いますが、他にも年金としての収入として扱われます。

公的年金以外にも、保険で加入した年金保険も年金としての収入です。

年金としての雑所得の場合は、下記の計算式で税金を決めます。

雑所得の課税金額=(a)公的年金の収入×(b)割合ー(c)控除

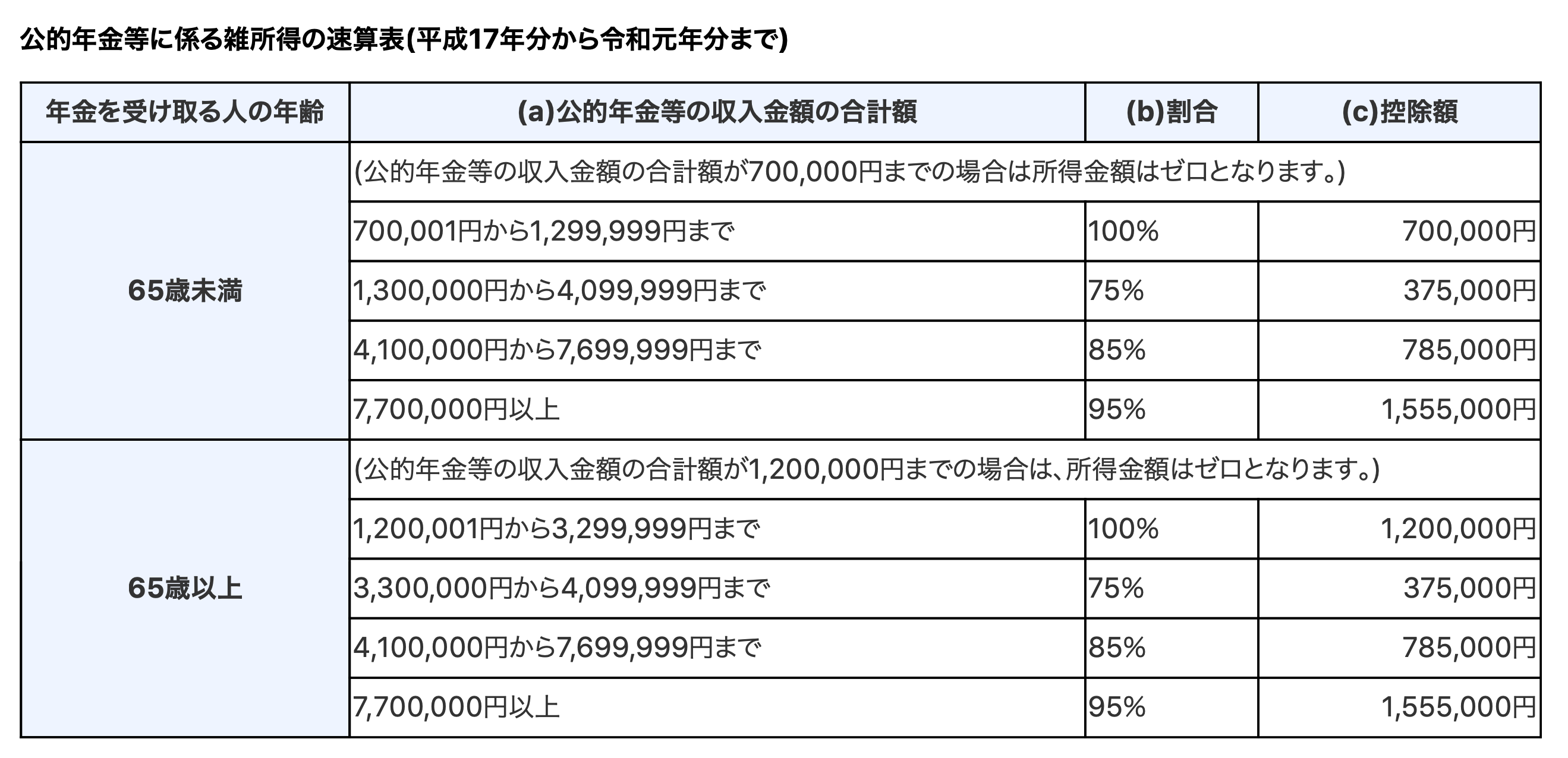

下記の写真の表では所得と控除額について解説していますので、参考にして下さい。

令和2年度から税制が変更になっていますので、ご注意下さい。

公的年金等に係る雑所得の速算表(平成17年分から令和元年分まで)

(注) 例えば65歳以上の人で「公的年金等の収入金額の合計額」が450万円の場合には、公的年金等に係る雑所得の金額は下記の計算です。

4,500,000円×85%-375,000円=3,450,000円

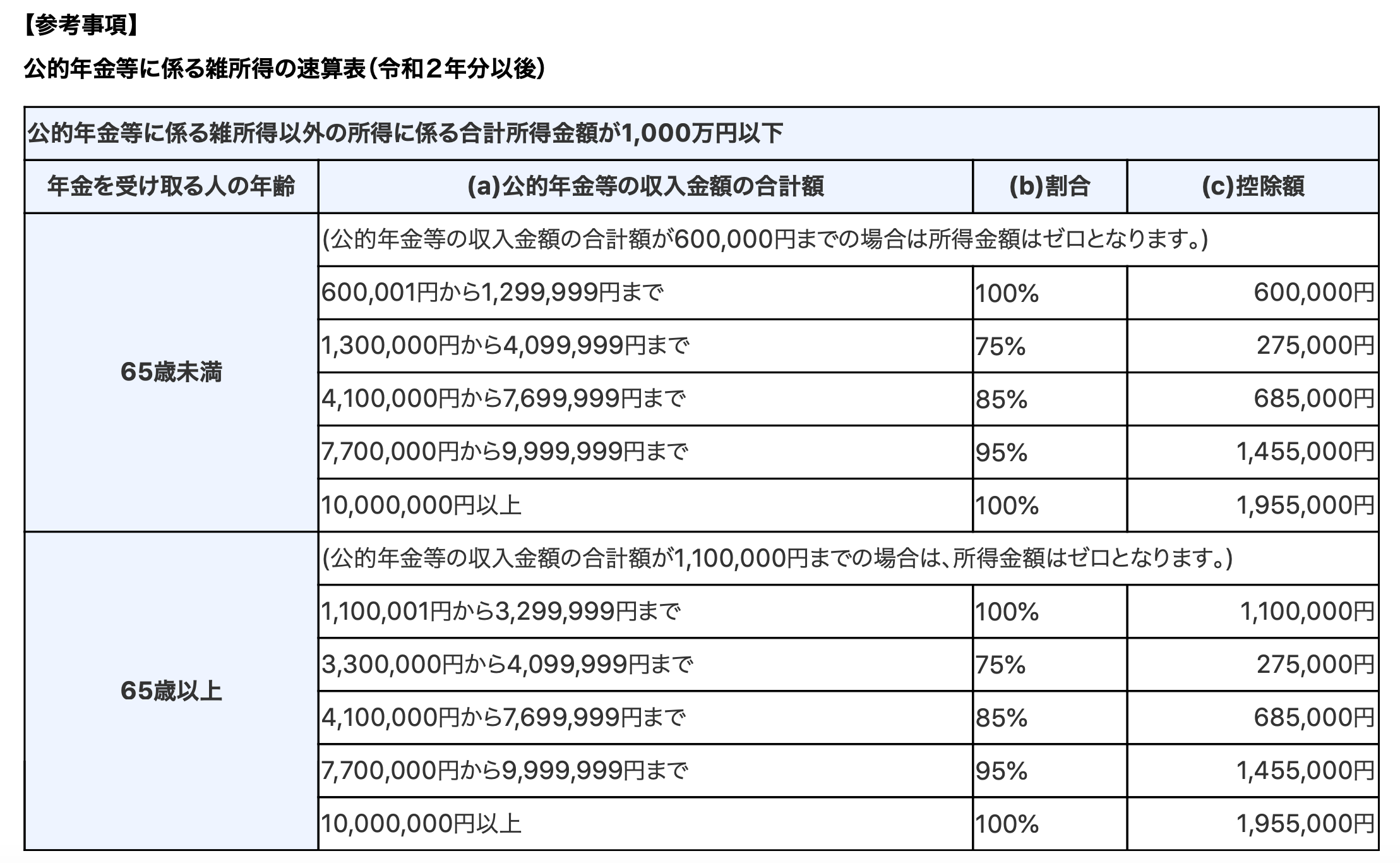

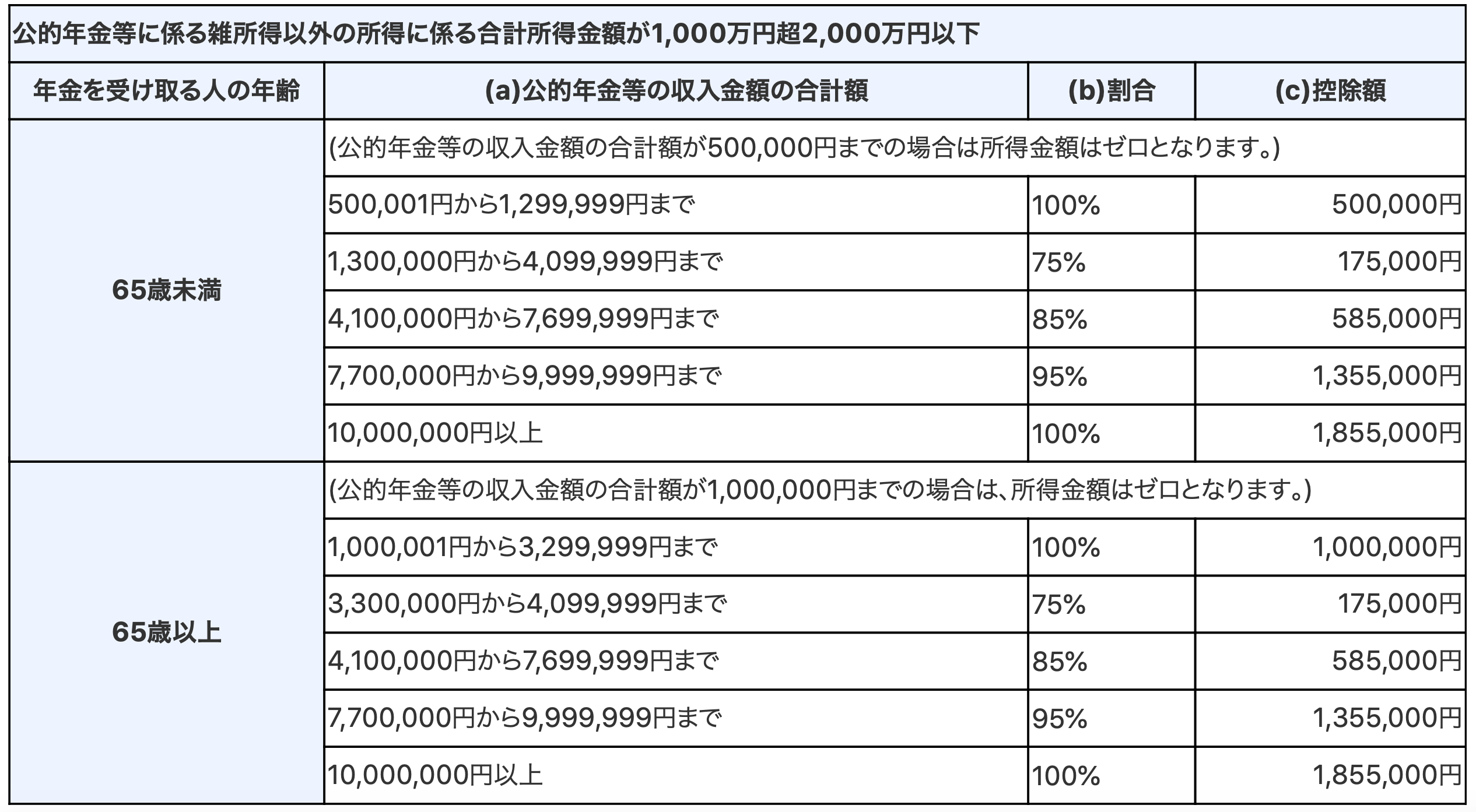

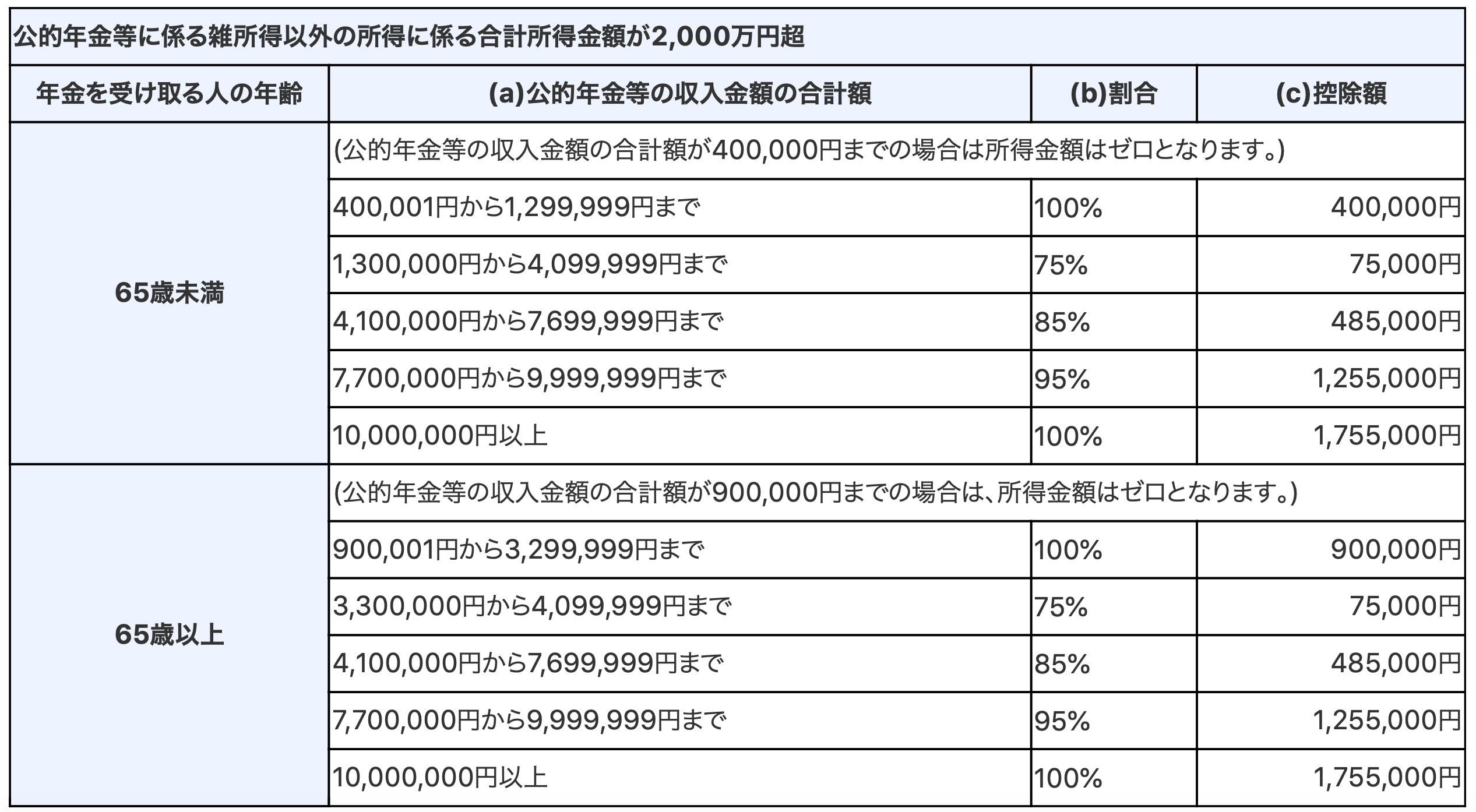

【参考事項】

公的年金等に係る雑所得の速算表(令和2年分以後)

(注) 例えば65歳以上の人で「公的年金等に係る雑所得以外の所得に係る合計所得金額」が600万円あり、「公的年金等の収入金額の合計額」が780万円のケースでは、公的年金等に係る雑所得の金額は下記の計算になります。

7,800,000円×95%-1,455,000円=5,955,000円

これらの課税金額に対して、所得税率を掛けて納税額は決められていきます。

現役時代と違い、控除される金額が大きいので、年金以外の収入が無ければ、納税する義務はほとんどないです。

上記の表は国税庁のサイトを参照しています。年金の課税について下記のリンクを参照して、わかりやすく解説しています。

保険などの雑所得 計算の方法

保険などの年金は雑所得になりますが、上記の公的年金などの収入にはそのまま算入されません。

必要経費として、払込済みの保険料を控除することが出来ます。

雑所得の計算式

雑所得=年金額ー必要経費(保険料の総額/受給する予定金額)

個人年金で65歳から75歳まで10年間、年間60万円の受給をした場合で、払込済み保険料の総額が550万円のケース

60万円-60万円×(550万円/600万円) = 5万円

つまり、5万円の雑所得です。

年金の税金の計算基準

年金は前述した通りに雑所得での課税になりますが、他の所得と合算されて、総所得に対しては、サラリーマンと同様の税率が課税されます。

年金の納税方法

年金は給与と同じ様に基本的には源泉徴収と同じで納税します。

年金の受給時には、前述した控除金額を基に社会保険料などの支払いを差し引きした金額に5.105%の税金を引いた後に振り込まれます。

年金の源泉徴収の手続き方法

源泉徴収の基の計算となるのが、扶養親族等申告書です。

日本年金機構から9月頃に毎年送られてきます。

ただし、この扶養親族等申請書を送り返さない場合は、前述した5.105%の源泉徴収される税金が、10.21%と2倍になります。

必ず必要事項に記入して返信しましょう。

確定申告をするのはどんな時?

年金受給者でも、確定申告が必要な人がいます。

下記の条件の人は確定申告が必要です。

・公的年金収入が400万円を超えてる人

・公的年金以外の所得が20万円超えてる人

サラリーマンでしたら、年収2,000万円ですが、年金では400万円です。

公的年金には個人で加入する年金保険は入っていません。

まとめ

老後に大きく収入を増やしていくことは中々難しいでしょう。

元々の老後計画に、納税を加味していない場合は大きく計算が狂ってしまう場合もあります。

税金の計算をしっかり行い、老後の資金計画を組み立てる事が大切です。

自身で行うのは難しいので、ファイナンシャルプランナーや税理士などと相談するのも豊かな老後を迎えるのに重要な手順です。

コメント